이랜드그룹의 중국 현지법인 ‘이랜드패션 차이나홀딩스’가 홍콩증시 상장을 추진하면서 이랜드그룹 재무구조에 단비가 내릴 전망이다.

이랜드 그룹은 그동안 대형 M&A를 잇달아 추진하면서 재무구조가 불안정한 상황이었다.

6일 관련 업계에 따르면 이랜드 중국현지법인 상장이 이루어질 경우 10억 달러(약 1조1천370억원)의 자금이 국내로 유입될 전망이다.

이에 따라 국제회계기준(IFRS)에 따른 부채비율이 400%대에 달할 정도로 부채부담이 높은 이랜드그룹의 재무구조도 대폭 개선될 것으로 보인다.

공모금액이 국내로 유입될 경우 이랜드그룹의 연결부채비율은 200% 이하로 떨어 질 것으로 예상되고 있다.

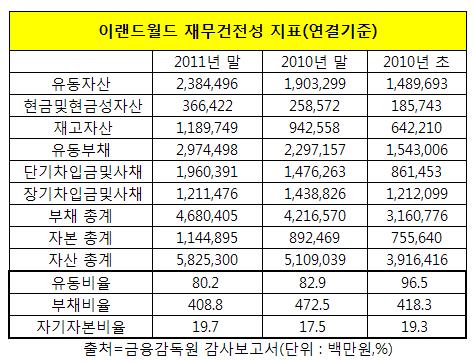

금융감독원의 이랜드그룹 감사보고서에 따르면 지난해 말 기준 이랜드그룹의 지주회사인 이랜드월드의 연결기준 부채비율은 무려 408.8%에 달한다.

이는 2010년 말 472.5%에 비하면 63.7%p나 개선된 것이지만 여전히 부담스런 수준으로 평가된다.

이랜드그룹은 지난 2010년부터 동아백화점·그랜드백화점 강서점, PIC사이판 팜스키리조트, 이탈리아 명품업체 코치넬리 등 공격적인 M&A를 재개하면서 차입부담이 커졌다.

이랜드월드의 연결 기준 총차입금은 지난해 말 3조1천719억원 달했다. 특히 단기성차입금은 2010년 말 1조4천763억원에서 지난해 말 1조9천604억원으로 급증했다.

이랜드월드는 총 자산 중에서 자기자본이 차지하는 비중도 낮아 재무구조의 건전성에 적신호가 켜진 상태다.

이랜드월드의 지난해 말 기준 총자산은 5조8천253억원을 기록했지만 자기자본은 1조1천449억원에 불과해 자기자본 비율이 20%에도 미치지 못했다.

하지만 이랜드패션 차이나홀딩스의 홍콩 증시 상장이 차질 없이 진행된다면 이 회사의 지분을 100% 보유한 이랜드월드의 자본은 큰 폭으로 증가하게 된다.

구주 매각방식으로 1조원이 넘는 공모금액이 국내에 유입될 경우 자본규모가 단번에 불어나 재무구조가 단숨에 개선된다.

이랜드패션 차이나홀딩스는 스코필드, 티니위니 등 다수의 여성복 브랜드를 보유한 연간 1조원의 매출을 올리는 중국이랜드 최대 법인이다.

이랜드그룹은 이랜드패션 차이나홀딩스 홍콩증시 상장으로 인한 대규모 자금 확보로 중국시장 진출 확대와 재무구조 개선 등 체질개선을 본격화한다는 방침이다.

이랜드패션 차이나홀딩스는 늦어도 내년 중에 홍콩 증시 상장 완료를 목표로 하는 것으로 알려진다.

홍콩증시는 기업규모, 재무건전성 등 엄격한 기준을 내세워 상장 승인을 하고 있으며, 현재까지 국내 패션기업 중 홍콩증시에 상장된 기업은 없다.

이랜드그룹이 이번 이랜드패션 차이나홀딩스 상장을 성공적으로 마무리하면서 재무 구조 개선은 물론 글로벌 기업으로 도약할 수 있을지 귀추가 주목되는 상황이다.

한편, 지난해 이랜드월드 연결기준 매출은 5조2천621억원으로 전년 동기대비 20.1% 증가했다. 같은 기간 영업이익도 전년 동기대비 10.4% 증가한 4천454억원을 기록했지만 투자확대 등으로 당기순이익은 28.4% 감소한 752억원에 그쳤다.

[마이경제뉴스팀/소비자가만드는신문=박신정 기자]